2020年9月,四川眉山高新区(甘眉园区)公安分局破获了该省历史涉案金额最大、涉案人数最多的骗贷案,抓获盘踞在四川、广东等省的118位犯罪嫌疑人。

犯罪团伙通过所控制的130多家公司账号,替他人补缴1年公积金,再以补缴公积金记录作为信用评定的凭证,在银行手机App申请个人信用贷款,共为6000多人(大多为边远地区农民)补缴公积金1.2亿,诈骗多家银行贷款超过10亿元,大量贷款逾期造成全国范围内信贷资金重大损失,影响极为恶劣。

这起无论是涉案金额,还是作案手段都震惊公安和金融系统的案件,将大数据时代的金融风控问题重新摆在了全社会面前。近些年,移动互联网、大数据、人工智能等技术与金融业加速融合,推动了金融科技的勃兴。金融科技在为用户带来更高效便捷金融服务的同时,也进一步放大金融风险,尤其是信贷欺诈风险。

因为欺诈行为攻击对象不确定、犯罪主体难追踪、外部欺诈风险涵盖范围广、防范难度大,金融欺诈由此成为导致银行业受损最严重的风险之一。据国外研究机构统计,欺诈风险每年导致全球银行业受损金额高达近千亿美元,而国内银行每年因欺诈风险损失的金额也高达上百亿元。

一、传统信贷风控,弊端日益暴露

现阶段,中国银行业普遍使用人工审批和信用评分卡这两种信贷风控手段。

人工审批是申请人提交申请资料,银行根据一系列反欺诈规则进行初审、终审,直到最后一个审核环节通过,才最终确定是否放贷,期间,但凡有一个环节未通过审核,银行都会拒绝放贷。

从对客户的尽调到审查审批、放款、贷后走访,人工审批模式均是由客户经理或贷审经理通过访谈、走访等方式完成。这种模式虽然灵活、有温度、善于推理,但也可能受到审核人员的主观人为因素影响。更大的缺点是人力密集、效率偏低,尤其是当面对下沉市场的小额分散信贷需求时,便会感到心有余力不足。

随着信息技术的发展和数据量的丰富,人工审核模式的问题越来越多地暴露出来,银行业开始引入智能信贷风控技术。其中,国内银行普遍使用的智能信贷风控技术是信用评分卡模型。

信用评分卡,指的是银行利用历史数据和统计技术,通过数据算法建模,再借助模型来分析各种风险要素对违约率的影响程度,最终形成一个得分,根据该得分,再区分贷款申请的风险程度,发放不同的信用额度,制定相应的风控策略。

信用评分卡的出现,改变了传统人工信贷审批模式人力成本高、效率偏低的局面,打开了自动化审批的大门,提高了客户需求响应的速度,也为规模经济优势的发挥奠定了基础,因此成为当今银行业的主流风控手段,但也存在明显的不足。

问题主要出在建模方式上。

众所周知,在大数据领域,数据是基础要素,数据的量越大、维度越丰富,算法模型就越精准。但正常情况下,金融企业仅拥有用户在本机构的、单一金融维度的数据,比如财力证明、信贷历史申请记录等数据,既不掌握用户在其他银行的数据,也不了解用户的住址、消费能力、消费习惯等其他维度的数据,这就导致银行仅凭自有数据,难以构建高精准度的算法模型。

所以,为了提升模型精准度和预测能力,降低潜在的逾期风险,银行或者信贷机构等数据使用方会借助外部力量获取更大量、更多维的数据,将其融合到自有数据进行联合建模,进而评估用户的信贷风险。获取数据的方式,通常是购买第三方数据提供商出售的数据。

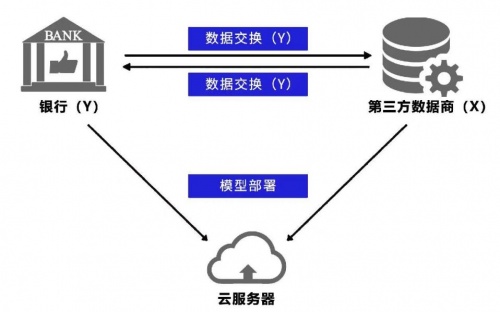

在联合建模过程中,银行把Y(目标变量,比如什么样的客户是好客户,什么样的客户是坏客户)给到数据商的X(数据商掌握的其他用户数据),双方交换数据、联合建模,再将模型和数据部署在数据商或者第三方云服务器之上,最后从线上调用处理后的数据。

在整个过程中,因为银行掌握的用户原始数据、目标变量都离开本地,算法模型部署在数据商或者第三方云服务器之上等原因,就很容易导致数据、算法模型等泄露,给不法分子从事信贷欺诈、金融黑产留下可乘之机。

二、监管趋严,金融风控亟待模式创新

2017年,十九大指出,决胜全面建成小康社会,必须打赢三大攻坚战,其中一项重要内容是防范化解重大风险。而防范化解重大风险攻坚战,重点是防控金融风险。同年,维护国家金融安全第四十次集体学习会议提出,金融安全是国家安全的重要组成部分,是关系我国经济社会发展全局的一件带有战略性、根本性的大事。

在防范金融风险当中,一个重要的课题是防范金融数据泄露风险。为此,最近几年,监管部门连续出台了一系列针对金融数据的监管文件。

2020年2月,中国人民银行印发《个人金融信息保护技术规范(JR/T 0171-2020)》,对个人金融信息范围,收集使用行为,安全技术标准、机构安全岗位设置等方面做出详细规定。同年9月,中国人民银行又印发《金融数据安全分级指南》,特别强调金融业机构应高度重视个人金融信息相关数据,在数据安全定级过程中从高考虑。

除此之外,2021年,从全社会层面对数据安全进行规范监管的《数据安全法》《个人信息保护法》,也相继执行。

伴随着监管迅速收紧,金融数据的使用与管理愈加严格,传统的明文数据建模方式越来越难以适应当今时代的要求。银行必须创新信贷风控模式,摒弃不合规的数据使用方式和数据提供商,安全合规地使用金融数据,开展金融风控工作。

但如何在数据和模型都不出域,并确保数据安全的前提下,合法合规地利用内外部数据,进行联合建模,构建更精准的反欺诈风控模型,提升反欺诈能力,却考验着当前各大金融机构,尤其是大型商业银行。

三、有了隐私计算,联合建模更安全合规

各项前沿技术当中,隐私计算凭借着独一无二的优势——在充分保护数据和隐私安全的前提下,转化和释放数据价值,实现“数据可用不可见”“数据不动价值动”——成为了在全球数据监管日趋严格的当下,最受热捧的新技术。

而在金融风险管理领域,隐私计算也有着不可替代的价值。以八分量推出的隐私计算平台为例。

八分量隐私计算平台,由八分量基于多方安全计算、联邦学习、可信执行环境与区块链技术推出。相比于很多同类型的产品,八分量隐私计算平台采取多技术路径,并且产品全自研,因此性能过硬,场景功能更丰富,而且安全、自主、可控,因而更能满足金融机构的数据安全合规需求。

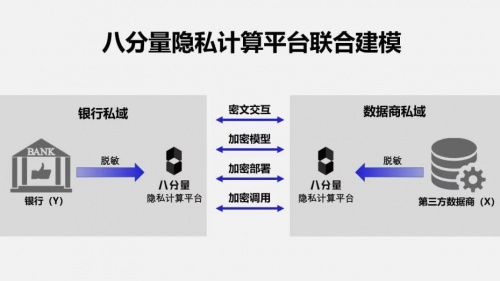

在基于八分量隐私计算平台的联合建模模式下,银行和数据商先在本地对数据进行加密;其次,八分量隐私计算平台对银行和数据商的脱敏数据进行加密调用;然后,通过不可逆的密文交互实现联合建模;接下来,系统将算法模型部加密部署在第三方云服务器之上;最终,银行对部署在服务器上的数据,进行加密调用。

在传统的联合建模模式中,从银行与数据商交换数据,到算法模型部署在数据商或者第三方云服务器之上,到从数据商和第三方云服务器上调用处理后的数据,数据泄露风险遍布每一个数据处理环节。

而相比之下,基于八分量隐私计算平台进行联合建模,就不仅能对上述风险实现全流程的规避,而且具备更多传统建模方式不具备的好处——

首先,银行数据不出域,数据商数据也不出域,数据交互方式、算法模型、调用方式全部加密,因此原始数据X和Y、算法模型等等都不会泄露,安全合规问题有保障;

其次,因为安全合规,无需驻场建模,外部数据平台能放下顾虑和戒备,消除数据壁垒,将更丰富、更多维数据开放数据商和银行。这就使得银行有机会使用更多来源、更多维度、更大量的数据,从而提升反欺诈模型的精准度、预测能力,优化产品和服务的质量;

第三,银行无需自己编写代码,简单点击即可实现加密训练、加密分析、加密部署、加密调用,工作流程更加简单便捷,工作效率显著提高;

第四,对银行来说,过去的驻场建模人力资源投入大,如今,基于隐私计算的联合建模模式,无需驻场建模,因此能明显降低数据引入、人工成本。

从八分量隐私平台联合建模方式可以看出,基于隐私计算进行联合建模,不仅能确保全部信贷审批流程的数据安全、合规,帮助企业降本增效,也有助于各数据平台之间打破数据孤岛现象,让数据要素更加顺畅高效地流动起来,推动金融数据的市场化配置,助力金融风险的防范,为消费者营造一个更为安全的金融生活环境,可谓一举多得。

四、隐私计算,让银行不良贷款率下降79%

也正是因为最需要给客户“信赖感”,产品与服务的底线是保护客户资产和隐私的绝对安全,因此,金融业成为了大多数隐私计算技术应用落地的首选领域。根据中国信通院云大所发布的《隐私计算白皮书(2021)年》,在隐私计算应用领域中,联合风控占比排名第一,高达38%。

而无论是从算法模型的演练论证,还是深入具体场景的落地应用看,隐私计算对于金融风控的赋能,都是显而易见的。

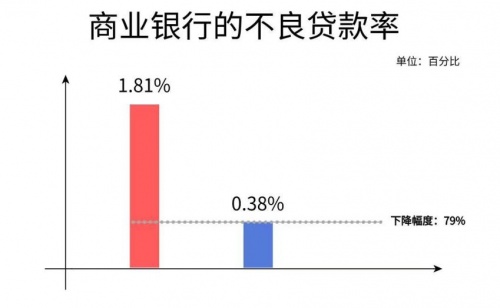

据中国信通院发布的《数据价值释放与隐私保护计算应用研究报告(2021年)》,基于区块链和隐私保护计算技术训练得到的信用评分模式,无损于传统方式得到的模型——其AUC(Area Under the Curve,越接近1,代表模型效果越好)提升11%,F1 Score提升42%,精度从62.2%提升到70.0%,召回率提升59%,大幅提升银行的大数据风控应用能力。综合工商、税务、水电、司法、电信、征信机构等十余家跨行业数据源提供的上千个维度的外部数据,进行联合建模后,商业银行的不良贷款率从原有的1.81(%)大幅下降至0.38(%),降幅高达79%。

所以,截至目前,金融机构纷纷将隐私计算技术应用于金融业务场景之中。比如中国工商银行引入北京金控的不动产数据,与行内贷款企业的时点贷款余额、注册资本、账户余额等数据联合建立企业贷中预警监测模型,此联邦模型提升准召率约 4%,从而提升了工商银行风险监测业务能力。

工行还通过联邦学习,与互联网公司的客户特征数据完成联合建模,将信用卡申请反欺诈模型的 KS 值(一种模型风险区分能力评估指标:其值越大,模型的风险区分能力越强)提升了 25.1%。

此前,八分量的持续免疫系统和可信数据服务平台,已先后在公安、银行、证券、政务、工业等场景当中落地应用,服务于这些行业的数字化转型。未来,八分量隐私计算技术也有望为更多金融机构的风险管理和提质增效,提供保驾护航。

五、结语

在2021中国互联网大会数据安全论坛上,中国信通院安全所信安部主任魏薇表示,有研究机构统计,2020年全球数据泄露的数量,已经超过此前15年的总和。一些不法机构通过非法获取、贩卖黑产数据,从事金融欺诈等违法活动,给个人、金融企业乃至国家造成巨大的损失。

不过,好在技术的进步,让困扰各方的数据安全和隐私保护问题,逐渐有了强有力的解决手段。基于隐私计算技术的联合建模,不仅可以尽可能地堵住传统风控模型中数据泄露的风险,让金融骗子的生存空间变得越发逼仄,还能帮助金融机构提高经营质量和服务能力,给普通消费者获得更安全的金融生活。

解决生活中出现的种种难题,帮助人类享受技术带来的福祉,推动社会的发展,无疑正是科技创新的第一初衷和最佳归属。